房屋贷款(英文为Mortgage),也被称为房屋抵押贷款或按揭, 是由购房者向贷款银行填报房屋抵押贷款的申请表,并提供合法文件如身份证、收入证明、房屋买卖合同、担保书等所规定必须提交的证明文件,贷款银行经过审查合格,向购房者承诺贷款,并根据购房者提供的房屋买卖合同和银行与购房者所订立的抵押贷款合同,办理房地产抵押登记和公证,银行在合同规定的期限内把所贷出的资金直接划入售房单位在该行的帐户上。

简单的说就是:借款人以房地产作为抵押品与银行签订贷款协议,借款人预先收到贷款款项,然后在规定的年限里分期偿还,直至全额付清为止;如果借款人未能偿还贷款,贷方有权将房子收回拍卖(Foreclosure - 止赎)。

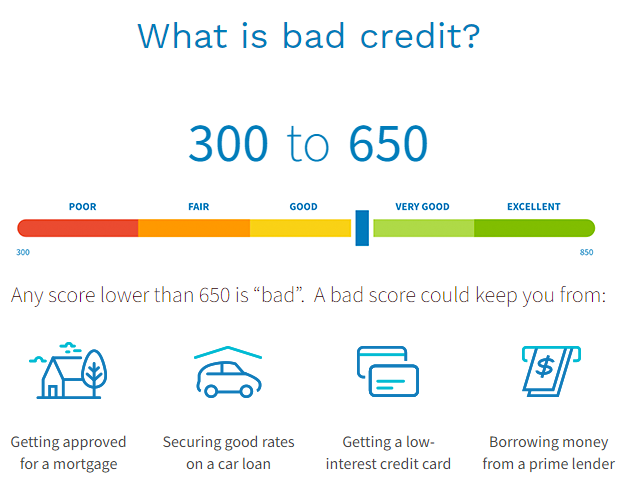

准备申请房贷,但是信用度不够怎么办?

推荐大家去CreditRepair.com网站,这个网站是专门为消费者修复信用的公司,它拥有一群专业的信用专家聆听并找出最佳方法来帮助客户修复信用。更值得一提的是:通过注册Extrabux返利网,(Extrabux返利网是什么?新用户注册可立享$20迎新奖励),通过Extrabux链接再去CreditRepair.com即可获得最高$35的超级返利。(支持多种提现方式),更多信用修复公司,大家可查看下面文章:

图片来自于freepik.com,版权属于jcomp

图片来自于freepik.com,版权属于jcomp1. 传统房贷(Conventional Mortgage):在美国,不是由政府机构提供或担保的房贷都叫Conventional房贷,一般要求借款人有较高的信用分数和给较多的首付,一般要求交20%首付,否则要强制购买房贷保险(Private Mortgage Insurance);?

2. 巨额房贷(Jumbo Mortgage):传统房贷有贷款额上限限制,称之为“Conforming Mortgage”,2019年度大多数地区的房贷贷款额上限为$484,350,部分高消费地区贷款上限为$726,525。超过这个金额的房贷就被称为“Non-Conforming Loan”或者“Jumbo Loan”,要求借款人有更高的信用分数和更多的首付,利率通常也较高;?

3. FHA贷款(FHA Loan):这种房贷是由联邦住房管理局(FHA)担保的买房贷款,最低首付只要3.5%,信用分较低的人士也可以申请,但要一直购买房贷保险;?

4. ?FHA 203k贷款(FHA 203k Loan):与FHA贷款类似,借贷目的可以是买房、也可以是装修房屋,适合一些需要维修的房子,但203k贷款要求更高的信用分数,而且必须在限定时间内请专业人士来维修装修。?

5. 军人购房贷款(VA Loan):这是由美国退伍军人事务部(VA)担保的、美国现役/退伍军人可以享受的买房贷款,有零首期、低利率、免房贷保险等等优惠。?

6. USDA购房贷款(USDA Loan)?:这是由美国农业部(USDA)担保的、为中低收入人士在规定的农村地区买房提供的贷款,可以享受零首付优惠,但要一直购买房贷保险。?

7. 二次抵押贷款/第二按揭(Second Mortgage) :如果你付首期较多,或者已经还款一段时间,拥有一定房屋净值资产(Home Equity),那可以将房子再次抵押给银行,申请Home Equity Loan(房屋净值贷款),将净值部分的金额借出用于其他个人用途。

什么是房屋净值?

房屋净值 (Home Equity) = 你的房屋价值 减去 你贷款没还的钱。

举个例子,如果你有一套现在价值70万美元的房子,你总共跟银行贷了50万的款,剩下的20万就是你拥有的房屋净值。假设你现在有20万美元的房屋净值,你可以把里面的一部分拿出来用于第二次贷款。这种贷款就是我们常说的房屋抵押贷款。

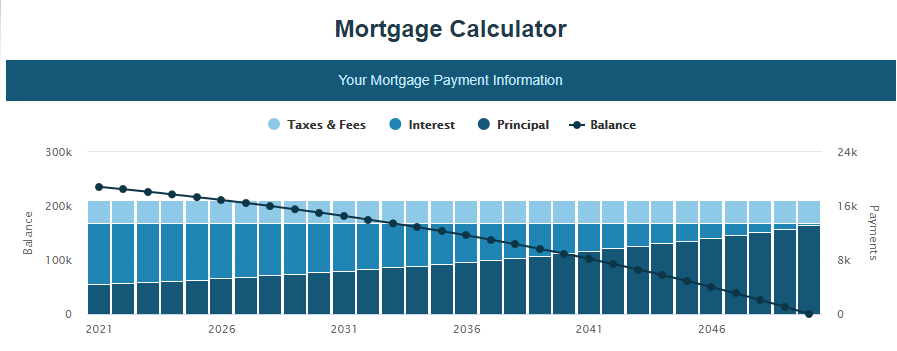

网上有很多在线房贷计算器(Mortgage Calculator),大家可以用来大概估算一下能自己的经济承受能力,做好事先规划。比如Mortgage Calculator房贷计算器:

在开始买房之前,应该先做好前期准备。例如了解自己的信用分数(Credit Score)、确认信用报告(Credit Report)上没有错误信息和负面记录,也没有大笔金额的负债记录,准备好首付以及过户费用的存款等。

美国有三大信用局(Credit Bureaus),分别是:Experian、Equifax?和?TransUnion。美国信用记录报告(Credlit Report)主要由这三大信用报告机构(Credit Reporting Agencies)生成,信用分数有不同的计算模型,但都有免费查询或免费获取的方法,具体看下面文章。

图片来自于freepik.com,版权属于freepik

图片来自于freepik.com,版权属于freepik大家在贷款买房的时候可能会留意到,银行给出的房贷利率除了Interest Rate以外,还有APR(Annual Percentage Rate,年度利率)。所谓APR,就是包含了房贷利息以及其他买房贷款手续费用后计算出来的借贷年度成本,能给你一个对借贷成本更加全面概念。

所以比较不同银行的贷款时,比较APR会比Interest Rate更加直观。但不是所有银行都会将全部费用成本计算进APR里,建议问清楚APR都包括哪些费用,没有包括哪些费用等。

Points「点数」可以视为银行向借款人提前收取的部分利息,一个点通常等于贷款额度的百分之一;而所降低的利率则通常是(点数x0.25) 。比如说,100万的房子,首付20万、贷款80万、30年固定利率,银行可能给你三个选择:

1. 4.750%的利率,没有points。

2. 购买1个point,利率降低为4.500%, 减少了0.250%。

3. 购买1.5个points, 利率降低到4.375 %,减少了0.375%。

这是什么意思呢?

选择(一):很直观,没什么好说的。

选择(二):利率降低、未来你要支付的利息会少,但是你在close的时候要一 次性支付(贷款总额x点数%) = (800,000x 1%) = $8,000美元。

选择(三):利率更低、未来你要支付的利息更少,但现在你要-次性支付(800,000x 1.5%) =$12,000美元。

正式贷款之前,Mortgage 公司都会给你出预估单(Estimate) , 若有这种「buying down the rate」的额外费用,里面会注明,可能就叫「points」 ,也可能叫「discount points」、「 origination points」、「pointsfee」等,若不明白这是什么,应该问mortgage公司- estimate上有任何看不懂的地方都应该问清楚。Pointsfee是银行(lender) 自己定的,合法、也合理。通常情况下,选择权在你手里,你可以买points提前支付部分利息、也可以不买points 所有利息以后慢慢还、还可以换一家银行贷款。不过,并不是所有的银行、所有的贷款种类(ARM 1/5、ARM 1/10、15 year fixed、30 year fixed)都会提供这两种选项,有时银行要求你必须买1个point、利率4.375%,有时银行就是4.750%利率、你想买points都不给。

在决定锁定利率的时机,贷款人需要做一些功课,比如看看最近利率的变化趋势。如果趋势是上涨,那么可能就需要马上锁利率;如果趋势是下降,那么就可以再缓缓。不过切记,没有人能真的预测利率的变化,而如果太过于犹豫不决,很可能会面临更多的利息。

基于不同的贷款类型、贷款人的居住地,以及合作的贷款公司,锁定利率的期限都是不同的,大多数的期限是15天至60天不等。

如果在 close 贷款之前,之前锁定的利率刚好过期了,那么贷款人可能可以通过支付额外的费用来延长锁定期限。如果不行的话,那么 close 贷款之前是什么样的利率,就只能按那个利率来了。

如果贷款人在锁定利率之后个人财务状况出现变动,比如收入、信用分数等等,那么贷款公司可能会自动取消之前锁定的利率。举个例子,如果贷款人在办理抵押贷款期间办了一张新的信用卡,那么会影响贷款人的负债率(debt-to-income ratio,简称DTI ),那么贷款公司就需要重新评估贷款以及设置利率。

Balloon Mortgage(气球贷)前期不还本金,每期还款金额较小,但在贷款到期日时要一次过还清,“前小后大”像气球一样,所以被称为“气球贷”。一般商业房屋贷款才会有气球贷,住宅房贷没有,最好留意确保没有这个问题。

预付罚款是当你要提前还清贷款时将要交纳的金额,虽然现在大多数购房贷款都没有预付罚款了,但最好还是问清楚细节。因为如果你想省利息,每个月在规定的月供基础上再多还一点本金,就可以节省很多利息和提早还清房贷。

房贷月供款必定包括本金和利息,以30年fixed贷款$240,000,利率3.998%计算,每月本金及利息还款(Principal and Interest Payment)$1,146,但在最初期,这笔金额绝大部分都是在还利息,还本金占的比例很小。

如果每月在正常还款$1146的基础上,额外增加$50(每月还$1196),这额外的$50就是Principal Only Payment,会还在本金上。

借助一些在线的提前还款计算器(Mortgage Extra Payment Calculator),能够轻易算出,只要每月多还$50本金,就能节省下$15140.81利息,以及缩短房贷还款期2年3个月。

在买房之前,应该先了解自己能申请到多少房屋贷款,才好规划到底要选择什么价位的房子。

房贷 Pre-(资格预审),只需要向银行提供一些简单的信息,比如收入、债务、资产等,银行就可以根据你的整体财务状况,可能符合条件的房贷金额的初步估算。在Pre-的过程里,银行不需要审查你的信用报告,但也不会真正确定你有资格获得贷款。

房贷 Pre-Approval(预先批准),银行会要求查询信用报告以及提交相关证明文件,银行会审查确认你的雇佣状态,根据信用分数、收入、债务和存款等财务状况,出具一份书面证明文件,证明银行愿意向借款人提供多少金额贷款,俗称为“Pre-Approval Letter”。卖家通常要求买家提供pre-approval letter来证明自己有能力贷款买房。

信用分数是银行考虑批准买房贷款时第一样要查的信息,大多数房贷申请会有最低信用分数要求:

Conventional Loan:620分以上?

FHA Loan:580分以上,500~579分要求交10+%首付?

FHA 203K Loan:620分以上?

USDA Loan:640分以上?

Jumbo Loan:700分以上?

信用分数越高,获得的房贷利率也会越低。MyFICO.com给出了一个例子,假设申请30年固定利率房贷,贷款金额为$216,000,不同分数段内获得的利率和月供的差别:

信用分数在760+可以获得最优惠的利率;

信用分数在700+ 也能获得较优惠的利率,影响不大;

分数只有620-639的范围内的话,比起760分借贷同样的金额、月供要多付$200,30年算下来等于要多付$72,000利息。

如何修复信用?可以前去看文章开头部分!

银行在审批房贷的时候要确保借款人能够负担得起月供还款,如果你能有稳定的收入来源,银行贷款的风险就较低,因此最好避免在申请买房贷款之前辞职或转换职业。

在申请买房贷款的时候,你很可能会听到经纪给你解释“Debt-to-Income Ratio(简称DTI)超过了多少,所以贷款金额比较少,如果你可以付清车贷,就可以多申请一些房贷。”之类。

所谓债务收入比率,就是每月你必须要还款的金额总和,除以每月的税前收入,得到的百分比数字。DTI是银行考量借款人每月管理还款能力的一种方式,债务还款占收入比例太高,银行贷款的风险就越大,所以当DTI超过一定比例,银行很可能会拒绝贷款。

DTI又细分为Front-End DTI(只看房贷月供/收入)和Back-End DTI(房贷月供+车贷月供+信用卡还款+其他所有债务还款/收入)。不同贷方对DTI会有不同的要求,但现时大多数贷方要求Front-End DTI不超过28%,Back-End DTI不超过43%,而且多数银行更看重Back-End DTI。

收入越高、其他贷款越少,你能申请到的买房贷款就越多。在申请房贷前先还清其他大笔贷款,对成功申请房贷更有利。

买房首付(Down Payment)给得越多,需要借贷的金额就越少,Loan-to-Value Ratio(贷款价值比)越低,在银行看来批出贷款的风险也越小。

传统房贷要求借款人给出房价20%以上的首付(LTV < 80%),否则就要额外购买Private Mortgage Insurance(房贷保险)。能支付20%+首付的话,你不但可以省去房贷保险的额外支出(PMI通常占房贷金额的0.5%-1%),而且通常也能获得较低的房贷利率。

前面提过,银行通常要求最新两个月的银行账单记录,证明有资金支付房贷首付。如果小伙伴们需要父母亲戚资助首付的话,建议提早转账。否则的话,你还需要额外证明这笔钱不是借贷得来的,比如让亲戚写一封“Gift Letter”(银行通常提供通用模板),证明这笔钱是送给你、不用还的。

一般来说,年期越短的贷款,利率越低,但是月供也会更高;每种贷款对借款人的要求都不同,你未必能符合你想要申请的那种房贷的资格。多找不同银行/房贷经纪咨询,货比三家,会有更大机会找到最适合自己、最划算的买房贷款。

1. 每个人的利率不一样。市场行情、个人信誉、房贷总额等都会影响利率。

2. 贷款通常要求至少两个月的bank statement, 上面的入账要全部能说明来源。哪怕是合法的钱,如果不能查到来源(traceable paperwork), 都不算是你可用的钱,甚至可能影响贷款的批准。因此,如果你要从国内转钱过,应该提前至少两个月、最好是三个月以上,这样会省事很多。如果是亲友馈赠,并且没法提前给、只能在买房前两个月内转过来,需要按gift申报并准备paperwork。

3. 收入需要证明文件,最重要的就是Tax Return。哪怕你的实际收入再高,如果你Tax Return上显示的收入不够的话,空口无凭银行也不会信你。此外,贷款的额度主要取决于你的收入和支出的比例。

4. 贷款过程中不要买任何大额贷款的东西。有朋友房贷还在走流程,觉得房子有着落了,赶紧买一个车。本来房贷已经Pre-Approved,忽然有重大支出,银行在正式审批的过程中就给拒绝了,因为风险增大了。

购物轻松拿返现,买入永远“最低位”!

注册Extrabux后,在国内外7,000+个商家上购物,最高白拿30%的返利!(我的迎新奖励如何变成可用?)

国外海淘:各品牌美国/英国官网、美国/英国各大百货官网、美国丝芙兰官网、Lookfantastic中国、Walmart沃尔玛、Macy's梅西百货、iHerb、GNC、SSENSE、Michael Kors、雅诗兰黛、耐克、德国BA保镖药房

国内:华为官网、苹果中国官网、网易严选、网易考拉、唯品会、香港SaSa、京东、苏宁

点击查询返利商家

您永远有渠道比您朋友们买得便宜!

以上图片来源于网络,版权属于原作者;若有侵权,请原作者及时与我们联系,本站将予以删除。本文来源:https://www.longfajr.com/info/191310.html

标签组:[贷款] [购房] [银行] [房贷利率] [银行信用] [买房贷款] [首付] [信用政策] [信用贷款] [房屋贷款] [首付贷] [买房注意事项] [信用评分模型] [房屋保险] [利息调整] [贷款买房流程] [美国买房]